年末にトークンが発売される Lighter が Hyperliquid より優れている点は何ですか?

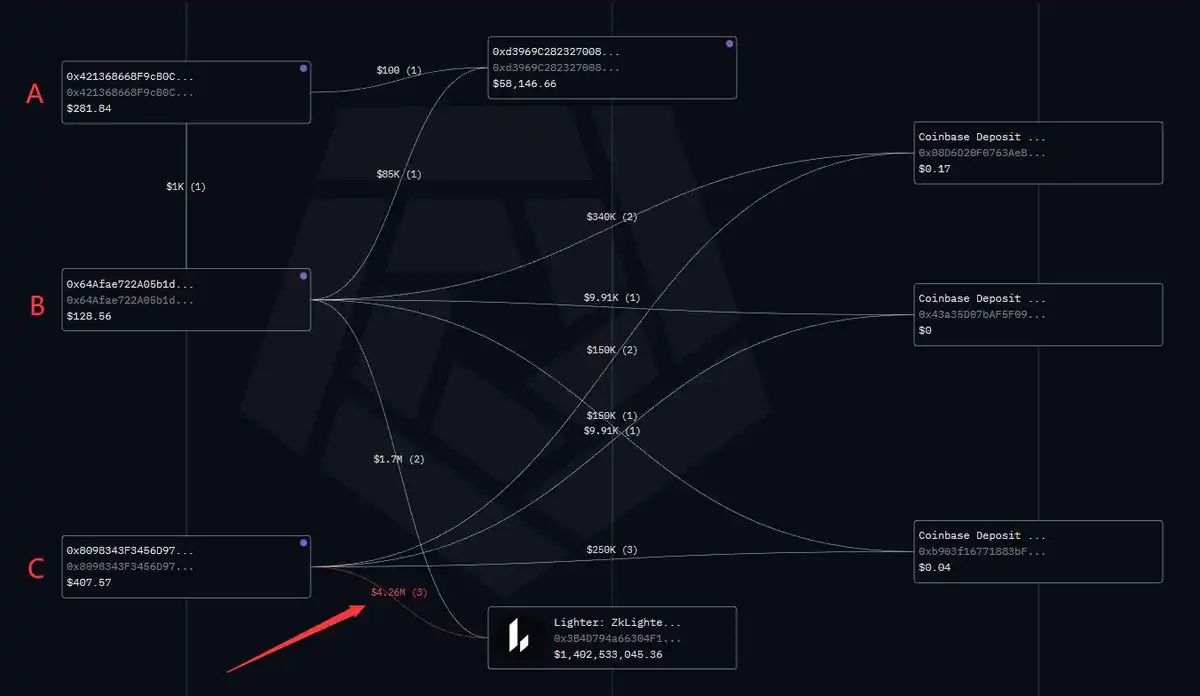

最近、Lighterチームメンバーと関連があると疑われる複数のアドレスが、Polymarketの「Lighterは年末までにTGE(上場廃止)を受けるか?」マーケットで12万5000ドル相当の「YES」トークンを購入しました。Coinbaseも数日前、Lighterを上場ロードマップに追加したことを発表しました。これらの証拠はすべて、LighterのTGEが実際に近づいていることを示唆しています。

市場はいずれ傲慢な傍観者を罰するだろう。当初、多くの人がHyperliquidをより強力だが中央集権的なGMXと見なしていたように、LighterもHyperliquidの模倣者と見なすのが常だ。

しかし、Lighterはビジネスモデル、開発戦略、そして技術アーキテクチャにおいてHyperliquidとは大きく異なります。これらの違いは、Lighterが中央集権型取引所以外でHyperliquidにとって最初の真の脅威となることを示唆しています。暗号資産市場のすべての参加者は、おそらく自問自答すべきでしょう。「自分は本当にLighterを理解しているのだろうか?」

時間をお金と交換する

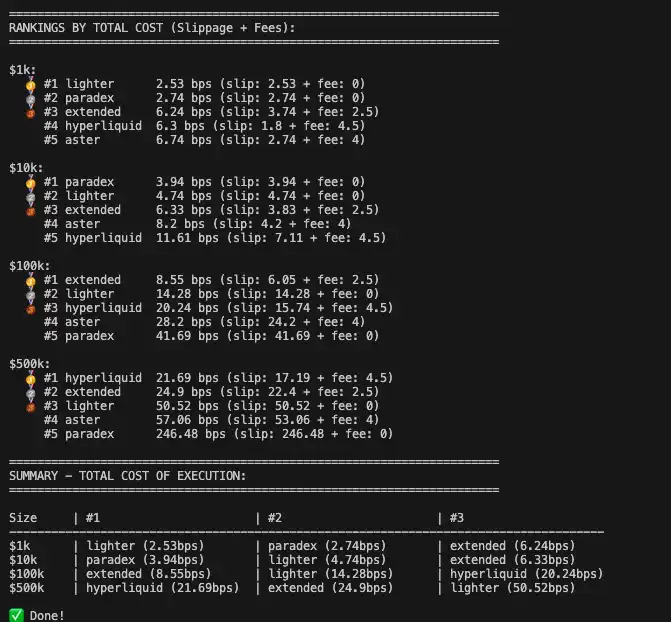

Hyperliquidは取引量に基づいた段階的な手数料体系を採用しているため、取引量の少ない個人トレーダーは手数料割引を受けることが困難です。一方、Lighterはスタンダード口座に手数料を課さず、スリッページコストのみを負担するため、個人トレーダーや高頻度取引を行うトレーダーにとってLighterはより競争力の高い取引環境となっています。

コミュニティユーザー@ilyessghz2の計算によると、Hyperliquidの低手数料の優位性は、主に50万ドル以上の資金を持つ大口口座に反映されています。1,000ドルから10万ドルの資金を持つ一般トレーダーにとって、Lighterの総執行コスト(スリッページ+手数料)はHyperliquidよりも大幅に低くなります。

5つのPerp DEXにおける取引金額ごとのスリッページと手数料の比較

しかし、タダ飯などありません。取引手数料ゼロの裏には、Lighterが本質的に「お金と時間を交換する」ビジネスモデルを採用しているという現実があります。

Robinhoodは特定のマーケットメーカーに注文フローを直接販売したり、ユーザーの保留注文をプレビューできるようにしたりしていますが、Lighterはプロのマーケットメーカーや機関投資家に手数料を課すことで、低レイテンシの取引執行チャネルを提供しています。一方、無料の標準個人向け口座では、執行レイテンシはわずか(300ミリ秒)です。

このメカニズムにより、非対称の市場環境が生まれます。ゼロレイテンシ チャネルを使用するトレーダーは、速度の利点を活かして、市場シグナルに迅速に対応できます。

個人投資家にとって、レイテンシー(スリッページや約定価格の悪化など)による追加コストは、ほとんどのプラットフォームの取引手数料よりもはるかに低く、ほとんどの個人投資家は注文が300ミリ秒遅れても気にしません。マーケットメーカーは、このスピードの優位性に対して喜んで対価を支払います。このスピードの優位性は、非常に短期間で大きな変動が生じる極端な市場環境(例えば、重大ニュースの発生)において、直接的に利益に繋がる可能性があります。

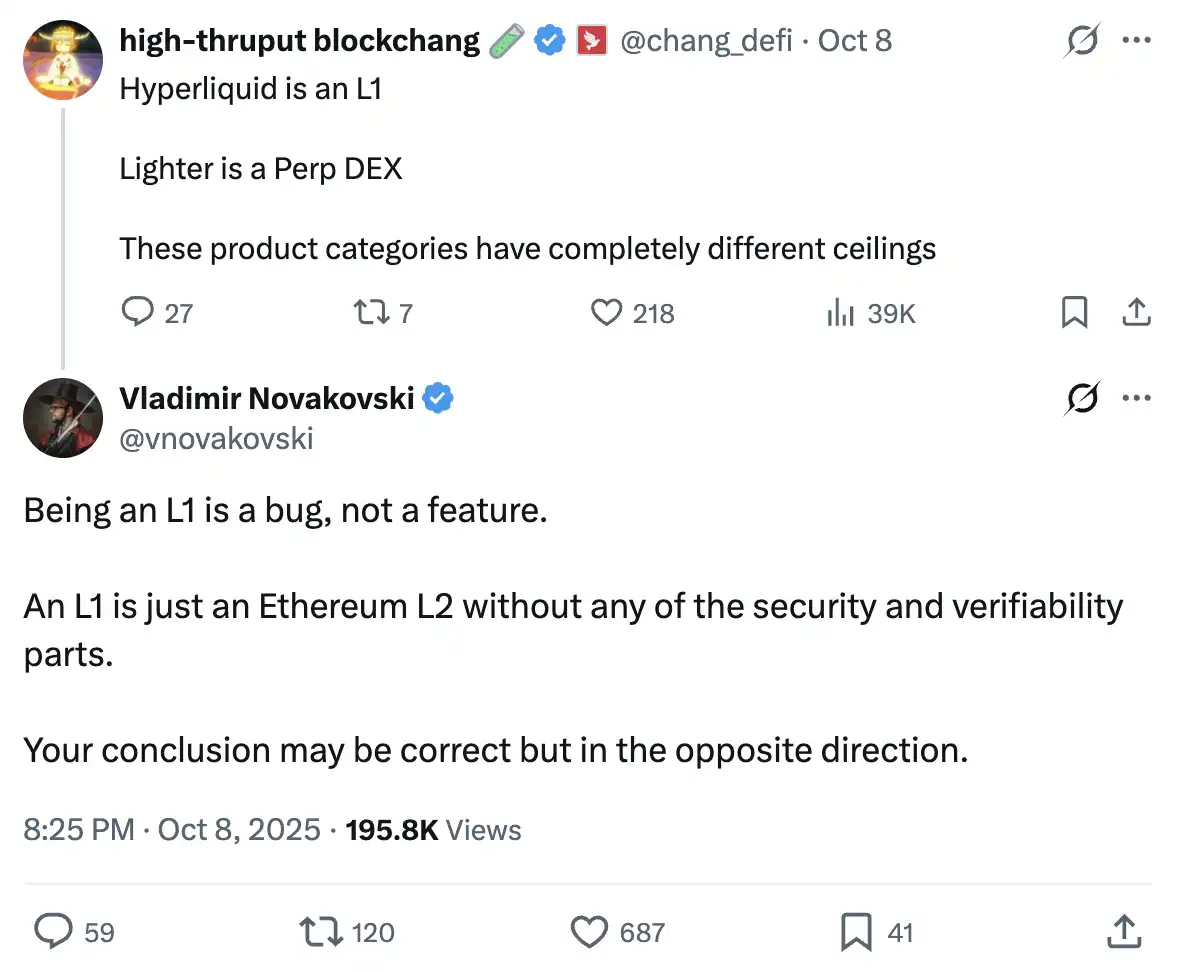

「L1はバグです」

Lighter の創設者はかつて「L1 は機能ではなくバグである」と発言して注目を集めましたが、この発言はまさに Hyperliquid の弱点を暗示していました。

Hyperliquid はモノリシック アプリケーション チェーンであるため、クロスチェーン ブリッジ ノードとチェーン自体のセキュリティに関連する追加の信頼コストを機関が負担する必要があります。

「HLPへのJellyJelly攻撃」事件では、チームは「ネットワークケーブルを抜く」ことでHLPの資金を保護しました。バリデータによる「形式的な」投票では、プラットフォームに内在する中央集権的な欠陥を隠すことはできません。

一方、Hyperliquidのスポット取引は、少数のノードによって制御されるマルチシグネチャ・クロスチェーンブリッジであるHyperUnitに依存しています。RoninやMultichainといったブラックリスト入りしたマルチシグネチャ・クロスチェーンブリッジの歴史は、マルチシグネチャ設計がどれほど洗練されていても、人間の信頼が絡んでいる限り、ソーシャルエンジニアリングを通じたハッカーの攻撃を受け、51%攻撃を受けるリスクが常に存在することを繰り返し証明しています。

一方、イーサリアムのL2になることを選択すれば、Lighterは第三者の信頼の前提に依存せずに運用できます。L2ステージ1に移行した後でも、Lighterのソーターが故障したりクラッシュしたりした場合でも、ユーザーはETHメインネットコントラクトを介して強制的に出金を行うことができます。

信頼性の問題に加えて、L2になることのもう一つのメリットは、イーサリアムメインネットの流動性を活用できることです。Lighterの技術アーキテクチャの真髄は、「ブリッジレス・クロスチェーン」技術を活用したユニバーサルなクロスマージンシステムです。

DeFiの流動性は分散化しています。Aaveのユーザーデポジット、UniswapのLPトークン、LidoにステークされたstETHは、取引の証拠金として直接使用することはできません。

LighterはZKテクノロジーを活用し、ユーザーがイーサリアムメインネット上の資産(stETH、LPトークン、さらには将来的にトークン化される株式など)をL1コントラクトにロックすることを可能にします。ロックされた資産はL2の証拠金に直接マッピングされるため、別途クロスチェーンブリッジを構築する必要がありません。つまり、ユーザーはメインネット上でstETHを保有してステーキング報酬を獲得すると同時に、それを担保としてLighter上でコントラクトを開設し、メインネット上でリアルタイムに清算することができるため、「報酬シナジー」を実現し、資本効率を最大化することができます。

このマッピング機能により、Lighter は他の L1 Perp DEX では実現できないレベルのセキュリティを実現し、機関投資家からの資金を引き付ける最大の資産となります。

封建領主対統一

Lighterは子会社のEVMの構築において、Hyperliquidとは全く異なるアプローチを選択しました。HyperEVMとHyperCoreはコンセンサスメカニズムに基づいて動作します(HyperEVMの実行環境はL1キャッシュに統合されています)。EVMが実行する一般的な計算は、コアトランザクションエンジン(HyperCore)とリソースを競合しやすく、パフォーマンスのボトルネックにつながります。

LighterEVMは水平アーキテクチャを採用しています。Lighterのコアトランザクションエンジン(LighterCore)は、極めて高いマッチング効率に重点を置いたカスタムZK回路で実行されます。一方、汎用スマートコントラクトはLighterEVM(zkVMベース)で並列実行されます。これら2つは論理的には分離されていますが、状態をアトミックに共有できます。

出典: https://x.com/0xJaehaerys/status/1983251296095482338?s=20

この「フロントストア、バックファクトリー」設計には、2 つの大きな利点があります。

まず、パフォーマンスの分離があります。オンチェーンレンディングプロトコルやNFT市場がどれほど混雑していても、コアオーダーブックのマッチング速度が低下することはありません。

第二に、アトミックな構成可能性があります。開発者はLighterEVM上に複雑な構造化商品(自動オプション保管庫や予測市場など)を構築できます。これらのコントラクトはLighterCoreのオーダーブックを直接読み取り、クロスチェーン機能や遅延なしにヘッジ取引を実行できます。

流動性に関しては、HyperliquidのHIP-3による市場展開の外部チームへの分散化は、活気のあるエコシステムとHYPEへの強い購入圧力につながりましたが、同時に流動性の分散化も招きました。例えば、TSLA無期限契約はFelixとTrade.xyzという2つの異なる取引所に存在しています。さらに、このモデルにおけるコンプライアンス責任が不明確であるため、規制要件を満たすことが困難になっています。

Lighterはモノリシックで統一されたアーキテクチャを維持しており、流動性の断片化の問題を排除しています。さらに、強力な政治的およびビジネス的コネクションを持つFounders Fundやa16zといった一流ベンチャーキャピタルの支援を受けているため、Lighterはコンプライアンスの面で従来の金融機関に受け入れられやすくなっています。

Hyperliquidの完全な透明取引機能は、大口投資家にとって大きなデメリットとなります。オンチェーンデータには、すべての大口ポジションのエントリー価格と清算ポイントが公開されているため、大口投資家は先買いや標的型清算の危険にさらされます。

Lighterはユーザーの取引データと保有データを非表示にすることができます。広告や自尊心といった理由以外にも、潤沢な資金を持つトレーダーは取引相手に自分の手札を明かすことを嫌がります。大規模なファンドや機関投資家にとって、大規模な取引を行う際には匿名性は基本的な要件です。

オンチェーンデリバティブ市場が成熟するにつれて、ユーザーの取引プライバシーを効果的に保護できるプラットフォームが、コア流動性を引き付ける可能性が高まります。

新たな「鉄の三角形」か、それともまた別の TGE の呪いなのか?

「ロビンフッド-ライター-シタデル」からなる強力なトリオが出現しつつあるようだ。

Lighterの創業者であるウラジミール・ノヴァコフスキー氏は、かつて世界最大のマーケットメーカーであるシタデルに勤務し、Robinhoodのアドバイザーを務めていました。Robinhoodは米国で個人投資家に最も利用されている株式証券会社であり、シタデルはRobinhoodの最大のマーケットパートナーです。また、RobinhoodはLighterの直接投資家でもあります。

理想的には、これは完璧なビジネスループを形成する可能性があります。Robinhoodはフロントエンドの顧客獲得を担い、数千万人の米国株式個人投資家を暗号資産の世界へと導きます。バックエンドの執行エンジンであるLighterは、マッチングと決済を担当し、ナスダックレベルの取引体験とZKロールアップによるセキュリティ保証を提供します。そしてCitadelは流動性の提供を担います。

シタデルがトークン化されたスポット株、株式無期限契約、そしてリスクアセット(RWA)のヘッジおよび取引の主要な手段としてLighterを利用することを決定すれば、その流動性に依存している下流の証券会社も追随する可能性が非常に高い。このシナリオにおいて、Lighterは伝統的な金融とオンチェーン世界をつなぐインターフェースとなる。

しかし、TGE(取引執行率)は、Perp DEXの運命を決定づける重要な転換点となることがよくあります。Hyperliquidの成功は、インセンティブプログラムの終了後に取引量が有機的に成長し、「掘り出して、引き出して、売る」という呪縛を破ったことにあります。

明確なVCアンロックスケジュールを持つLighterは、さらに厳しい試練に直面しています。エアドロップの期待が満たされた後、ユーザーは次のPerp DEXに移行するでしょうか?流動性の低下とスリッページの悪化は、取引体験に直接的な悪影響を及ぼし、取引量が継続的に減少するという悪循環を引き起こす可能性があります。

地域的な権力闘争から焦点を移すと、より壮大な物語が展開されつつある。

1年前、Hyperliquidが中央集権型取引所に真に挑戦するとは誰も予想できなかったでしょう。この観点から見ると、LighterとHyperliquidは同じ戦場にいる盟友と言えるでしょう。どちらも、暗号資産の世界を長きにわたって支配してきた旧秩序を標的にしているのです。

Perp DEX と CEX の戦いはまだ始まったばかりです。

BlockBeats の公式コミュニティに参加しよう:

Telegram 公式チャンネル:https://t.me/theblockbeats

Telegram 交流グループ:https://t.me/BlockBeats_App

Twitter 公式アカウント:https://twitter.com/BlockBeatsAsia