Glassnode: 8.3万の抵抗がありながら、BTCは揺れ動きながら「アキュムレーション・ウェーブ」に入る

原文タイトル:抵抗線の下でストレスが蓄積

原著者:Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

原文翻訳:AididiaoJP,Foresight News

要約

· ビットコイン価格は依然として重要なオンチェーンコスト価格の近くにとどまり、サポートラインが厳しい試練に直面しています。構造のさらなる弱体化を回避するには、市場が十分な自信を持つ必要があります。

· 短期保持者の心理は脆弱です。価格が重要な利益と損失のラインを超えて回復しない場合、最近購入した投資家は新たな売り圧力に直面する可能性があります。

· 全体的に見て、保持者の行動は依然として保守的です。これは現在の市場がチップを吸収する段階にあることを示しており、拡大的な上昇段階ではないことを意味します。

· 流動性は依然として鍵となる変数です。参加が低下しているものの、価格は安定しています。ただし、市況が継続的に上昇するためには、追加の買い手が必要です。

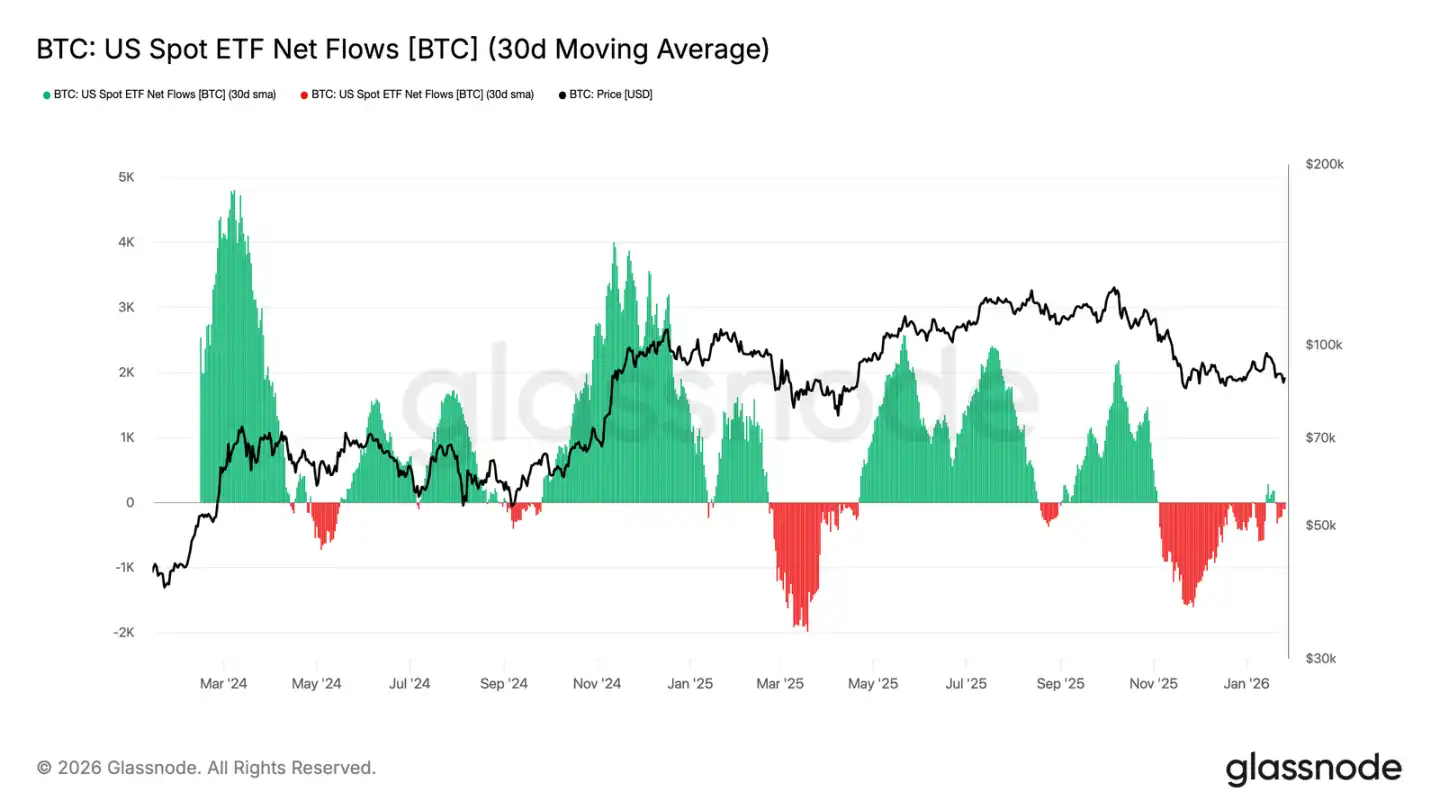

· 現物ETFの資金流れは安定傾向にあります。持続的な資金流出を経験した後、30日平均資金流れは中立水準に戻り、機械的な売り圧が緩和されています。

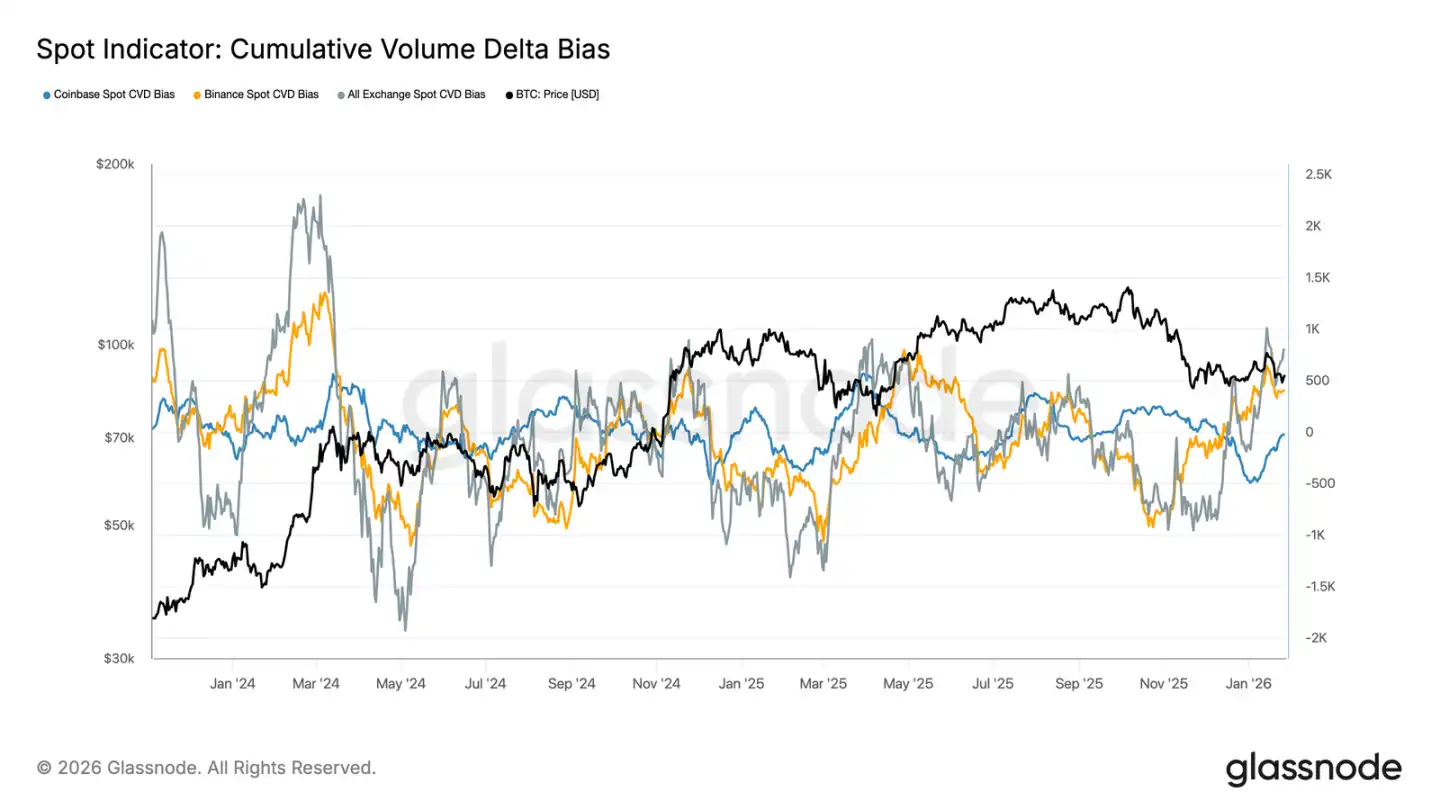

· 各取引所の現物CVD(累積取引量差)は改善傾向にあり、主導はバイナンスで、マージナルな買い手圧が戻ってきています。一方、Coinbaseは比較的安定しています。

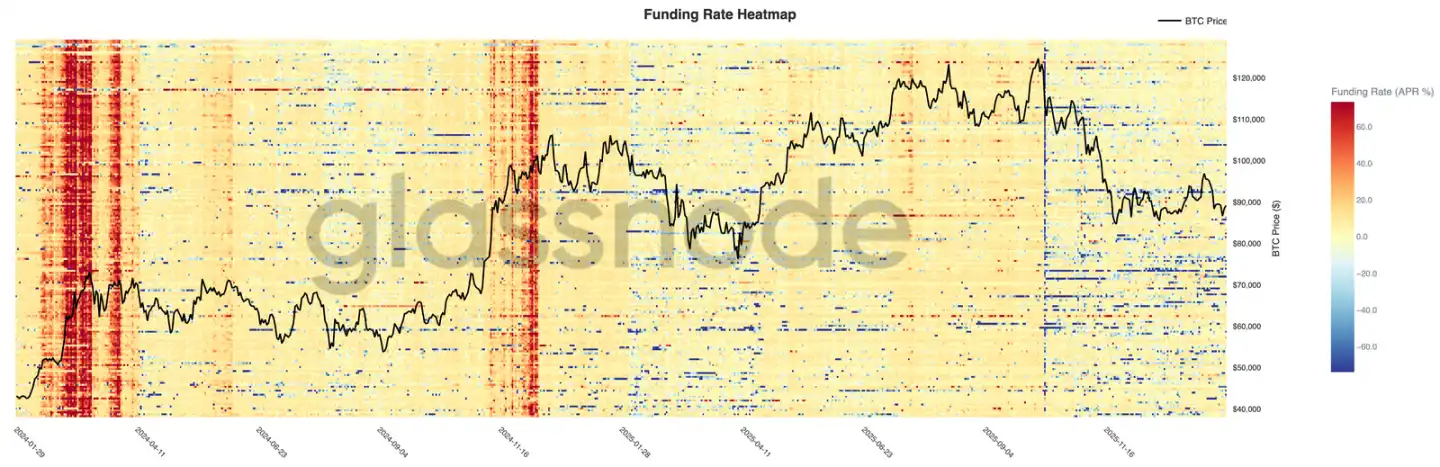

· パーペチュアル先物のレバレッジ率は依然として低く、資金調達金利は基本的に中立です。投機的なポジションは依然として慎重ですが、価格の変動によりすぐに清算される可能性があります。

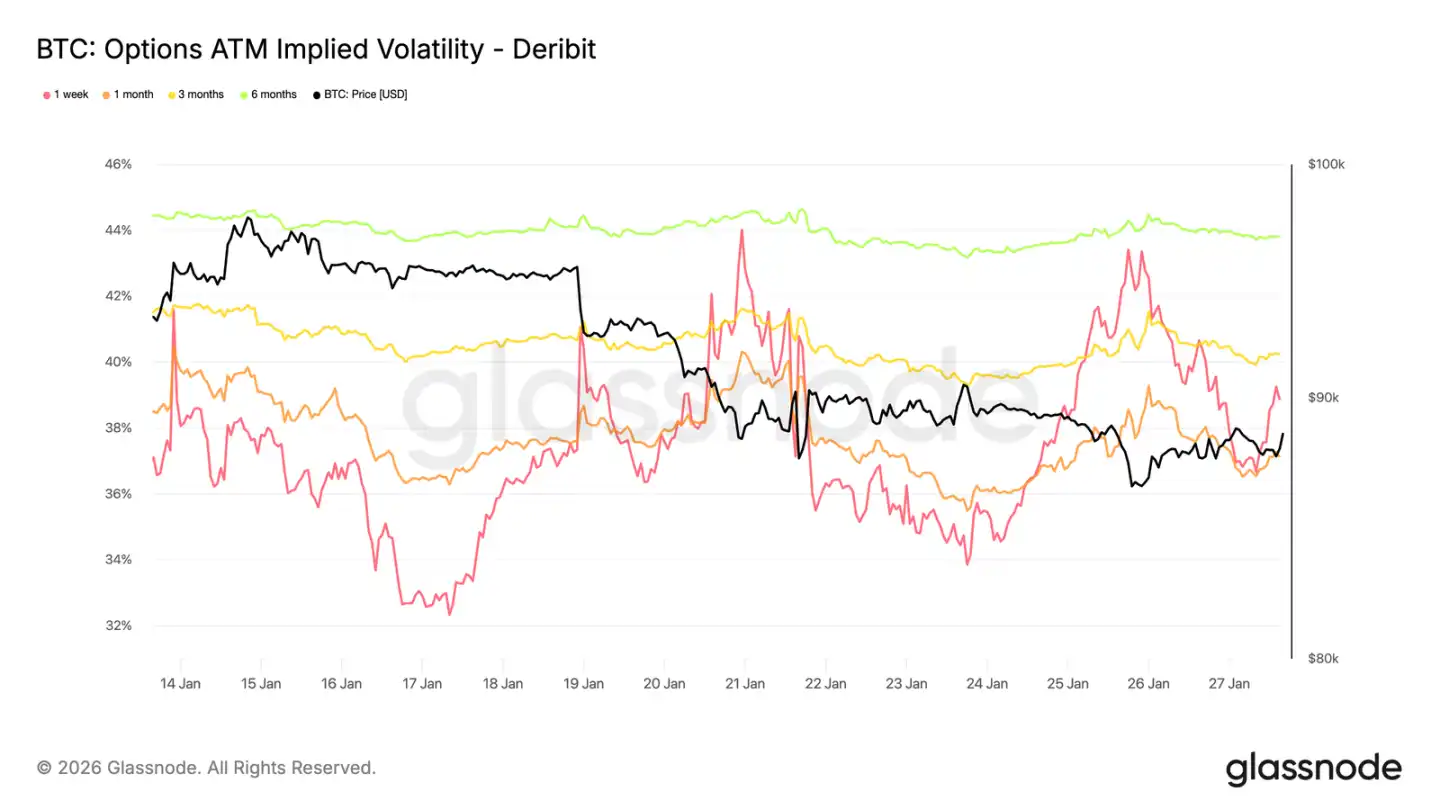

· オプション市場は価格下落の保護を求めて移行中です:プットオプションのスケウ、短期的な暗黙のボラティリティの上昇、ディーラーのガンマ値が負に転じ、価格の下落に対する感受性が高まりました。

オンチェーンインサイト

再び弱化

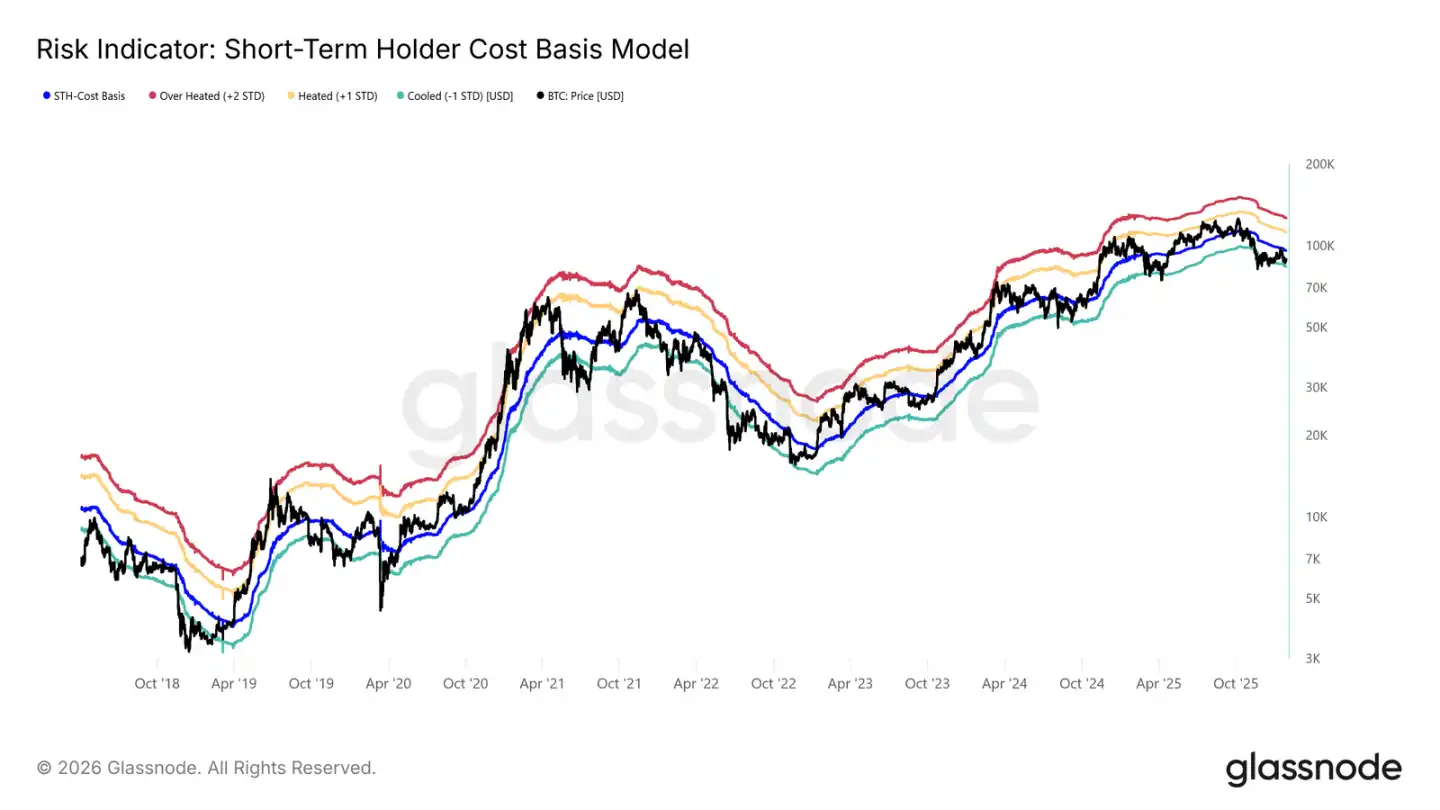

現物価格が短期保持者のコストラインを維持できなかった後、市場はわずかな調整局面に入りました。

現在の価格は9.65万米ドルの重要なブル/ベアーの境界線よりも低くなっており、市場の構造は2022年第1四半期および2018年第2四半期と非常に似ています。

チャートに示す通り、現在のレンジの下側(-1標準偏差)は8.34万米ドルに位置しています。これは最近の主要サポートレベルであり、これを下回るとさらなる強い下落が引き起こされ、リアルマーケット価値の8.07万米ドルまで下落する可能性があります。

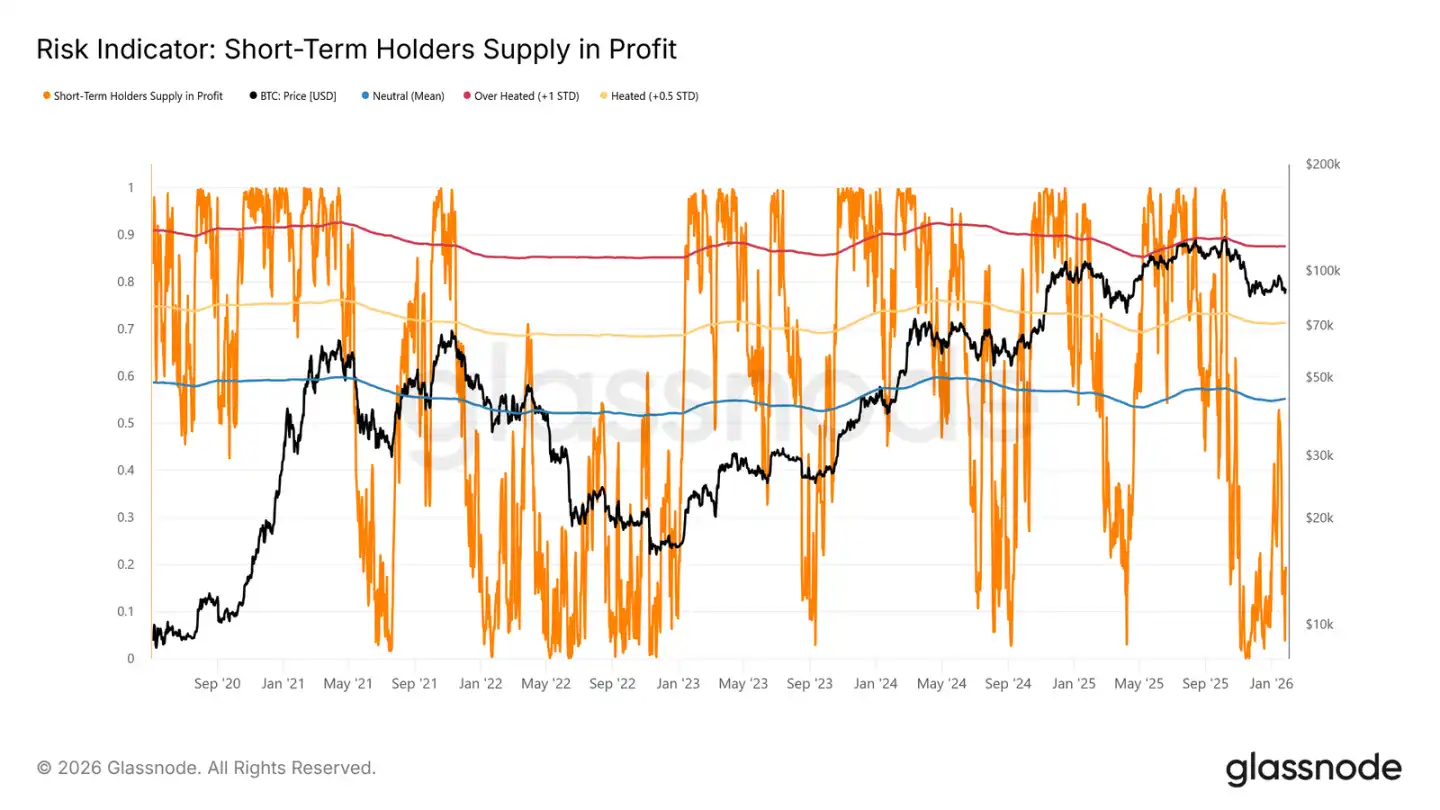

サポート感度

市場は、ショートタームホルダーのコストベースラインと実際の市場平均値に非常に敏感であるため、最近購入されたチップの内、損失比率が高いため、価格に敏感です。この状況では、価格に敏感なショートタームホルダーは、損失時に売却しやすく、それによってセラープレッシャーが増加します。

したがって、これらの価格は、市場が 2022 年から 2023 年のようなディープベアマーケットに滑り落ちるのを防ぐ最後の防衛線です。

現在、ショートタームホルダーの損失チップの割合は 19.5% まで低下し、中性閾値の 55% からはるかに低いです。これは、下方リスクは依然として存在するものの、大規模なショートタームホルダーのパニック売りがまだ起こっていないことを示しています。

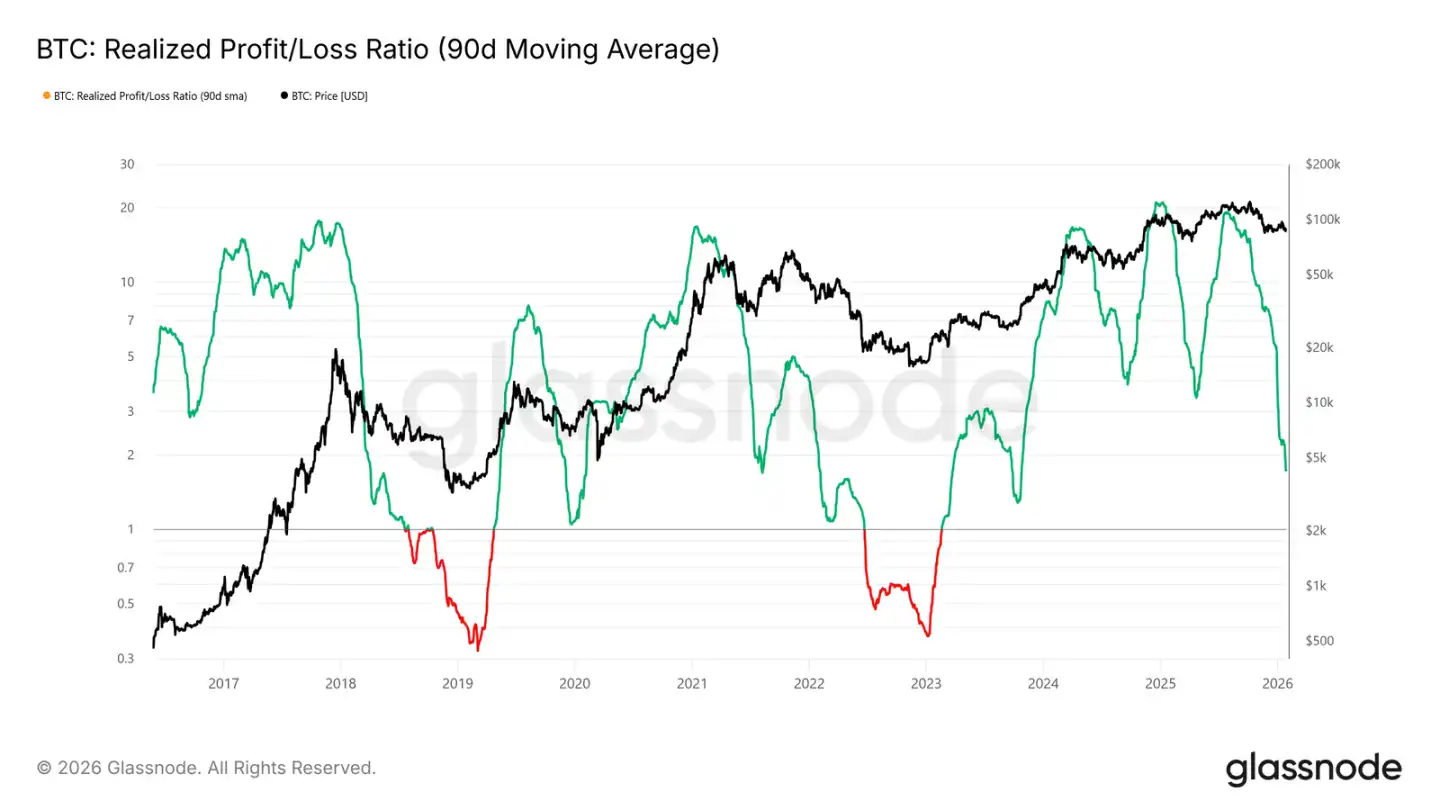

流動性が鍵

8.07 万ドルから 8.34 万ドルのキーレベルを守ることの重要性を考慮し、現在の焦点は流動性状況にあります。持続可能な反発に向けた実質的な転換は、流動性に敏感な指標(たとえば、90 日移動平均の実現損益)に反映されるべきです。

過去を振り返ると、過去 2 年間のサイクル反発を含む強力な上昇段階では、この指標が 5 前後で上昇し続ける必要がありました。これは、新しい資金が市場に再び流入していることを示しています。

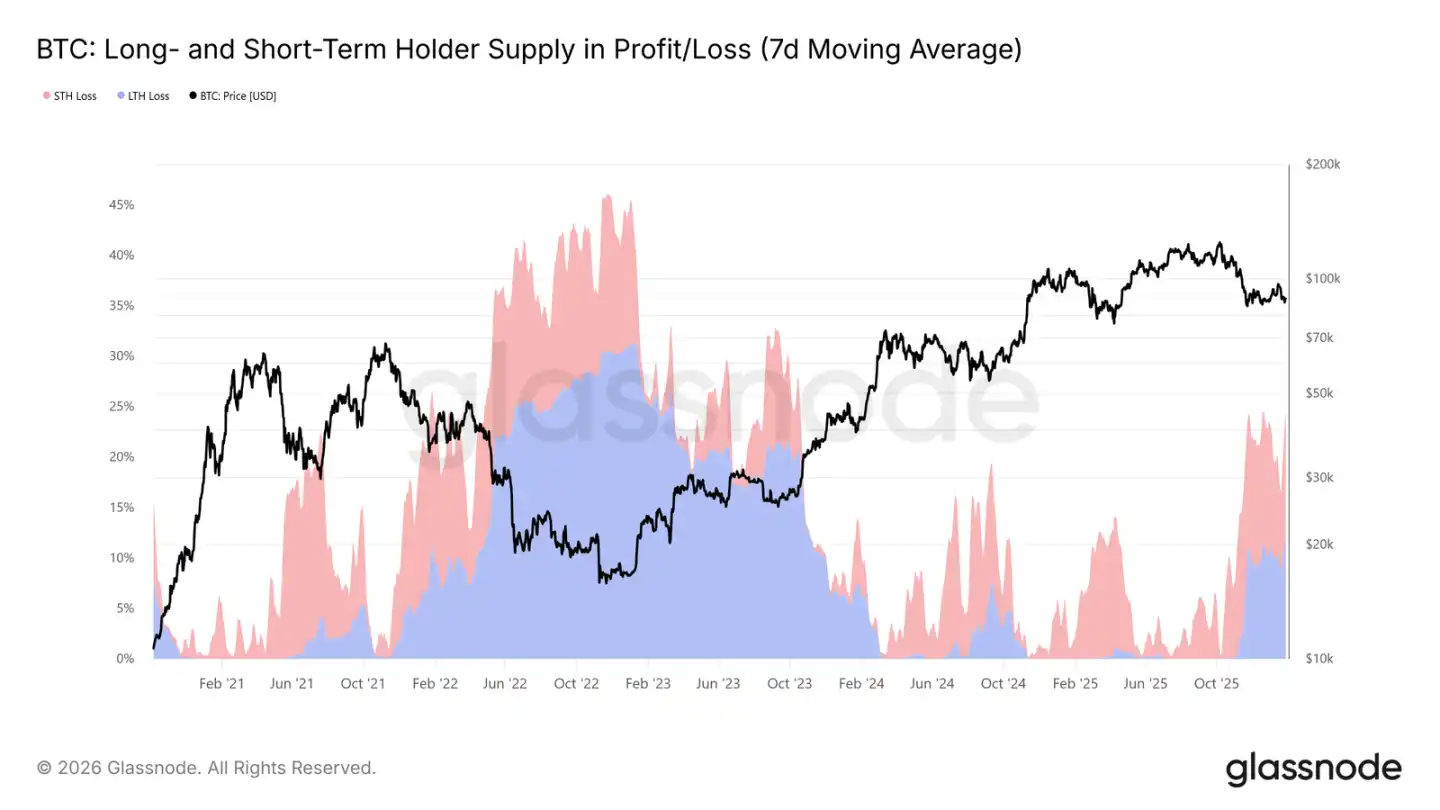

サプライ面に圧力

中期的な市場構造に影響を与えるもう一つの核となるオンチェーン指標は、「ロング / ショートタームホルダーの利益 / 損失サプライ量」です。このデータによると、現在、流通供給の 22% 以上が損失状態にあり、これは 2022 年第 1 四半期と 2018 年第 2 四半期の状況と類似しています。

トップで購入されたチップが長期ホルダーに段々と「沈殿」され、かつ投資家が以前の上昇時に購入したコインを保持する選択をした結果、長期ホルダーの損失比率は時間の経過と共に上昇しています。

これらの強固なホルダーは現在、時間と価格の二重圧力に直面しています。前述のキーレベルサポート(ショートタームホルダーのコストベースラインと実際の市場平均値)を下回ると、長期ホルダーもロスカットを選択する可能性があり、中期的な下降リスクが増加します。

オンチェーンインサイト

現物 ETF の流出が緩和

米国のビットコイン現物 ETF の純資金流は、バランスに戻りました。長期的なネット流出を経験した後、30 日移動平均はほぼゼロラインに接近しました。これは、ETF による構造的なセラープレッシャーが大幅に緩和されたことを示しています。

最近の資金流入の注目すべき点は、2024年初と年末の積算流入効果に及ばないことです。これは、機関の需要が依然として慎重であり、積極的な価格追い上げではないことを示しています。資金流入の勢いが弱まった状況でも、BTC 価格は比較的高いレンジで維持されており、ETF の新規需要ではなく、現物保有者の信念により依存しているようです。

資金流れが持続的な正味流入状態に回復すれば、上昇トレンドが継続するでしょう。逆に、実現できない場合、BTC は引き続き横ばいとなる可能性があります。これは、市場が前向きな外部流動性の注入に欠けているためです。

現物資金流の改善

主要取引プラットフォームの現物 CVD バイアスは上昇傾向にあり、市場の買い支え圧力が長期的な低迷から回復していることを示しています。Binance がリバウンドを牽引し、深い負の値から急速に回復しています。取引プラットフォーム全体の CVD バイアスも正に切り替わっています。

ただし、Coinbase の CVD バイアスは依然として範囲内で変動しており、アメリカの現物需要は比較的安定していますが、オフショア市場ほど活発ではありません。この違いは、限界の買い手圧力が回復していることを示していますが、その主要な駆動力はグローバルなリスク選好であり、アメリカ国内の決定的な買い手圧力ではありません。

買い手が主導権を保持し続ける場合、価格がさらに安定し、さらなる上昇を支援します。しかし、今回のサイクルでは、市場は何度も積極的な CVD トレンドを維持できなかったため、その後の買い手の維持可能性が鍵となります。

永続先物市場は依然として穏やか

各取引プラットフォームの永続先物ファンディング料はほとんど中立を保っており、価格の波乱がありました。これは、レバレッジがクリアされ、ロングとショートのポジションが比較的バランスしており、双方が高額のファンディング料を支払い続けていないことを示しています。

注意すべきは、局所的なリバウンドでは、一時的にファンディング料率が正になり、一時的なロング追い上げ行動を反映しています。しかし、これらのピークは持続できず、投機的感情が脆弱で急速に消えることを確認しています。

ファンディング料率が圧縮され、均衡している状況では、市場はますますトレンドを推進するために現物需要に依存しています。ファンディング料率が引き続き正であれば、レバレッジの再構築とリスク選好の回帰を意味します。持続的に中立的であれば、市場が緩やかで揺れ動く横ばい段階に入る可能性があります。

暗黙のボラティリティ:短期は上昇、長期は安定

先週末、短期の平均ベースの暗黙のボラティリティが急上昇し、短期の総合的リスク環境に対する市場の感受性が高まっていることを反映しています(暗号通貨自体だけでなく)。

この変化は、地政学的不確実性の増大とマクロリスクの激化と同時に発生し、このようなリスクは通常、ボラティリティ曲線の短い期間に最初に影響を与えます。ボラティリティの再評価は主に短期オプションに集中し、一方で長期オプションのボラティリティは比較的安定しています。

これは市場が短期の不確実性を再評価しており、長期のリスク期待値を変更していないことを示しており、外部リスクへの反応であり、内部圧力や構造の不均衡の兆候は見られません。

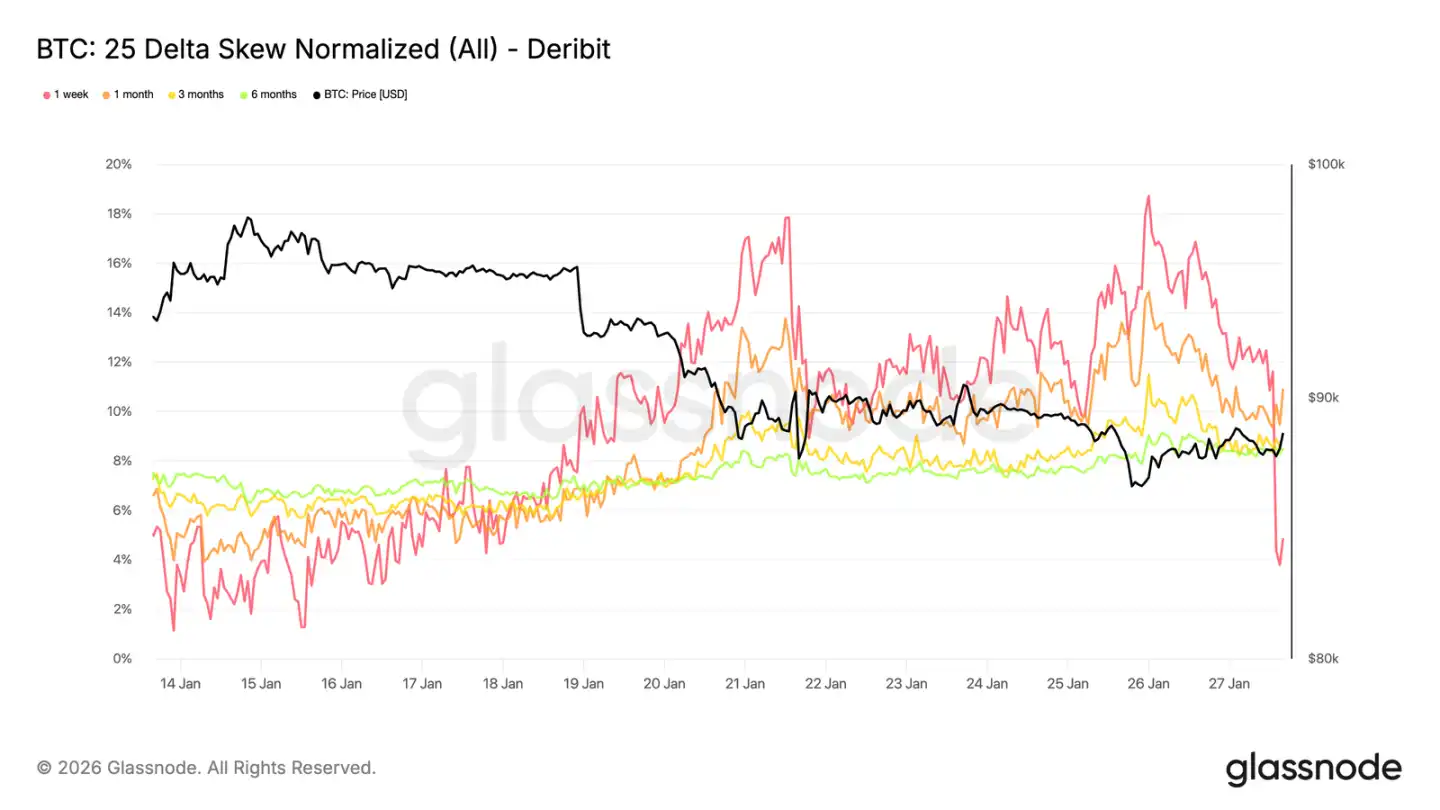

25 デルタ・スキュー:ベアリッシュ感情の広がり

ボラティリティの調整に伴い、スキューは市場の感情をより明確に反映します。全期間の 25 デルタ・スキューはすべてベアリッシュに転じ、下落保護への需要が相対的に増加していることを示しています。

この変化は、市場が中長期的な見通しについて慎重になりつつあることを意味し、現物価格の動向が引き続き秩序だっているにもかかわらず、調整は段階的で計画的なヘッジ行動であり、パニック的なベアリッシュ・オプションの買い付けではありません。

短期スキュー(特に 1 サイクル限り)は大幅に変動しており、全体的な曲線は先週よりわずかにベアリッシュになっています。この違いは、市場がすべての期間で慎重であることを示していますが、極端な緊張状態には陥っていないことを示しています。

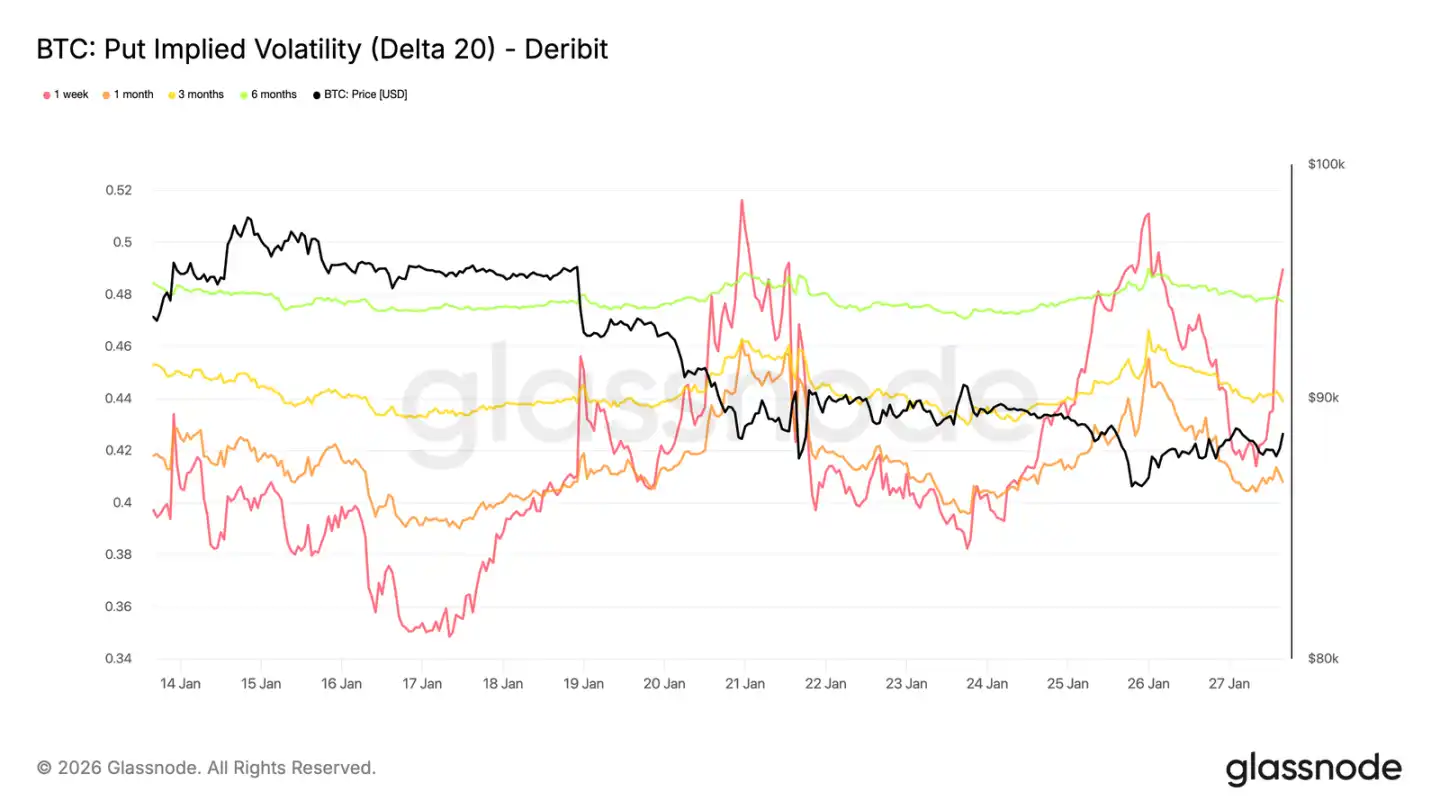

下落インプライド・ボラティリティ:保護あり、しかし崩壊の価格設定はまだ

補間によって導かれる特定のデルタに基づくインプライド・ボラティリティは、各期間のボラティリティ曲面を滑らかにします。ここでは、20 デルタのペットオプションに焦点を当て、これは長期の下落保護の需要を明確に反映します。

スキューがベアリッシュであるにもかかわらず、各期間の下落インプライド・ボラティリティは依然として比較的穏やかです。2026 年末までのオプションを見ても、市場はわずかな下落を価格設定しているに過ぎません。

これは重要な詳細を明らかにしています。参加者は下落保護のためにオプション料金を支払うことを選んでいますが、激しい下落が起こるとは考えていません。市場の感情は明らかに慎重ですが、下落の程度に対する期待は依然として限られています。

これは最近の現物市場で見られた「パニック売りではなく秩序だった下落」と一致しています。

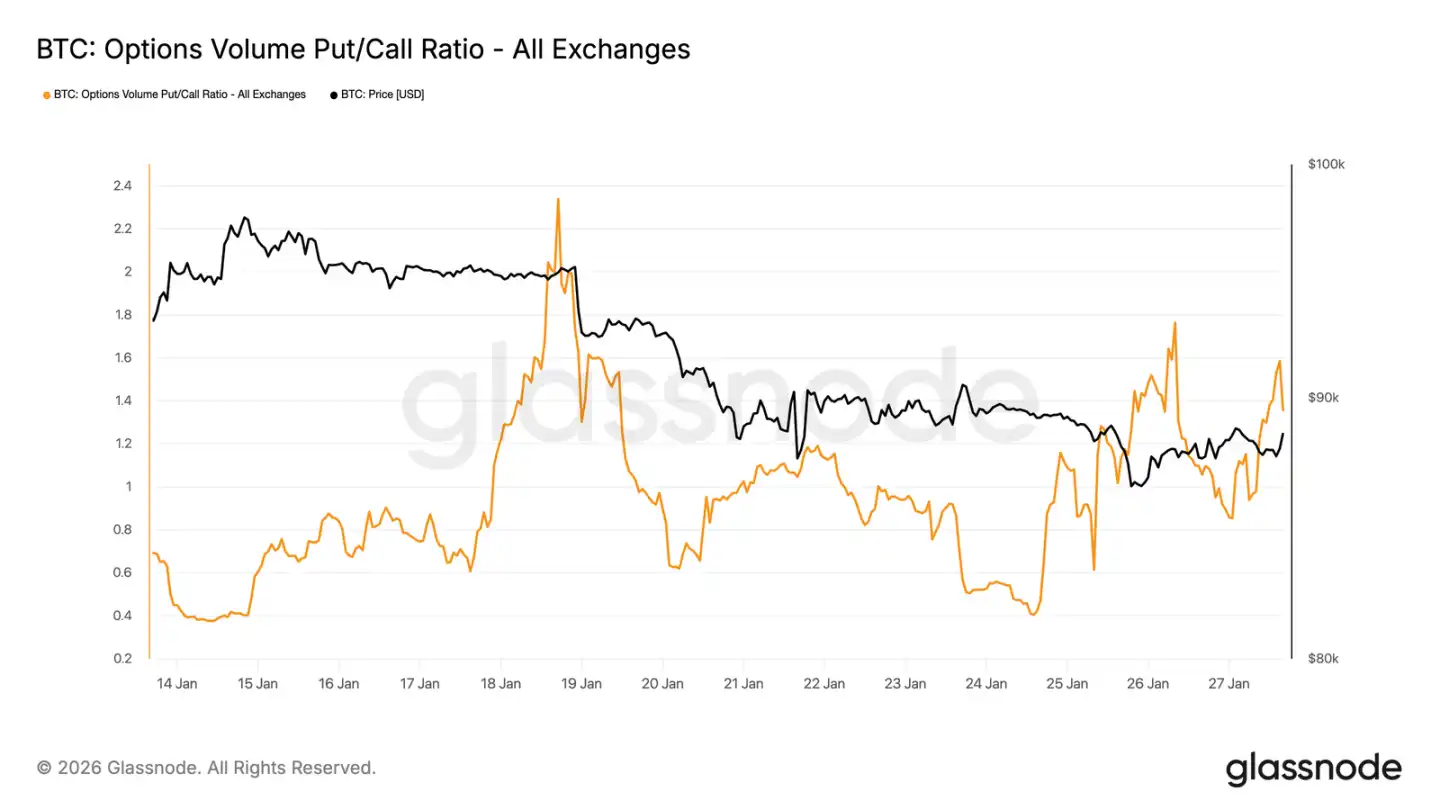

ベアリッシュ・オプションの取引量が先行

取引量から見ると、オプション市場のベアリッシュ / ブルリッシュ比率もこのような防御姿勢を裏付けています。ベアリッシュ・オプションの取引量がブルリッシュ・オプションに比べて増加していますが、通常のパニックヘッジに関連する取引量の急増は見られません。

取引量は活発ですが秩序だっており、トレーダーはポジションを徐々に調整しており、感情的にはトレンドに追随していません。これは、市場が下降リスクを認識し、コントロール可能な方法でゆっくりと下降している慎重なトーンと一致しています。

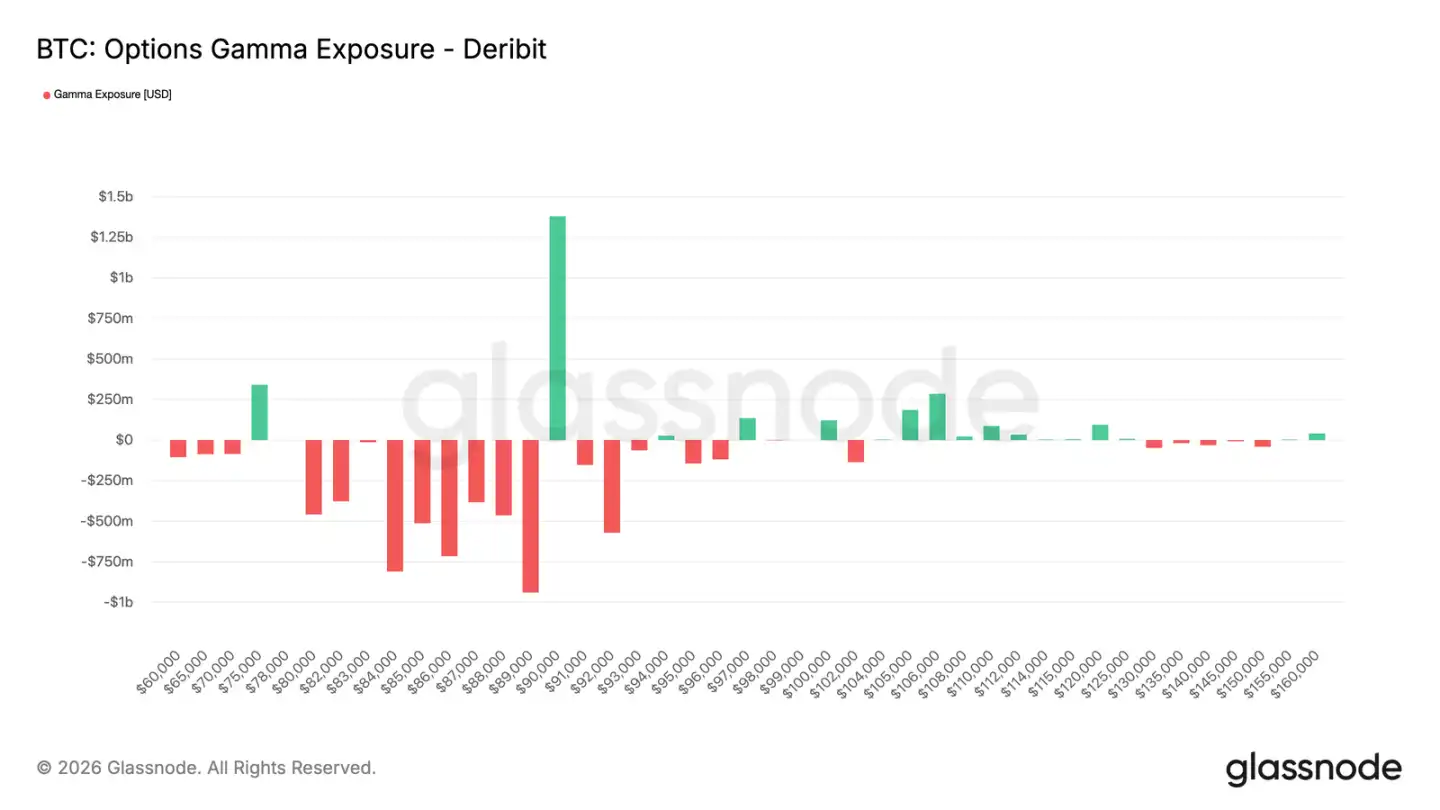

トレーダー Gamma:9 万ドル未満の下落が有利

トレーダー Gamma ヘッジは、現在の市場の重要な構造的特徴を明らかにしました。トレーダーは 9 万ドルから約 7.5 万ドルまでの広範囲なレンジでショートポジションの Gamma を持っています。この範囲はちょうど重要なサポートゾーンです。

ショートポジションの Gamma 環境では、トレーダーのヘッジ行動が価格変動を増幅します。現物価格が下落すると、トレーダーはショートポジションのペットオプションリスクをヘッジするために先物取引または現物を売却し、それによって機械的に下落の勢いが増幅されます。これにより、大量の売りがなくても、リトレースメントが深まる可能性があるのはなぜかが説明されます。

同時に、9 万ドル近くにはまだかなりのロングポジションの Gamma 集中ゾーンが存在しています。これは、この価格を上抜けるには、散発的な買い板ではなく、持続的かつ強力な買い板が必要であることを意味します。

上記の条件が現れる前に、市場構造はゆっくりと、コントロールされた価格の下落を支持するようになります。

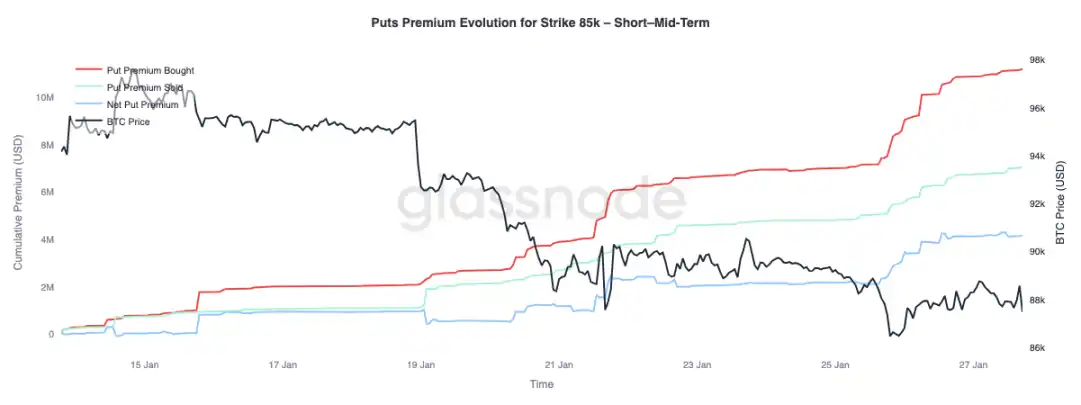

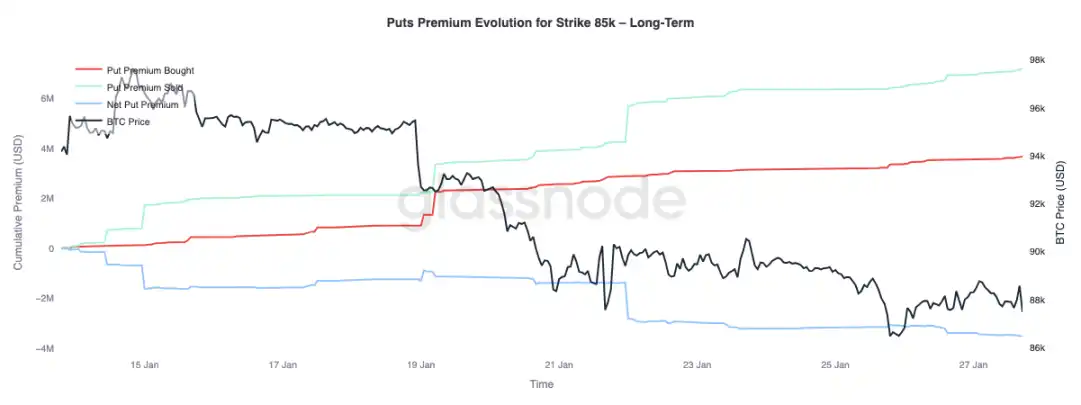

ペットオプションのプレミアム:短期は購入、長期は売却

8.5 万ドルの行使価格に焦点を当てたペットオプションのプレミアム変化から、期間ごとの分離挙動が見られます:3 か月未満の短期オプションは、ネットワースプレミアムの購入が主導し、ネットプレミアムを押し上げます。一方、3 か月以上の長期オプションは、ネット売出しプレミアムを示しています。

これは、ビットコインが 9 万ドルの中間域から 8 万ドルの高い域まで下落することに対する市場の反応を反映しており、短期の下落リスクをヘッジしたが、同時に将来の下落保護を売却する意向を示しています。この構造は、市場が短期的に慎重なだけであり、長期的なリスク期待が悪化していないことを示しています。

結論

ビットコインは引き続き重要なオンチェーン価格域の近くで推移し、ホルダーの信念とマージンデマンドの間のバランスが微妙な状況にあります。短期ホルダーの状態は依然として脆弱であり、サポートが破られると新たな売りが発生する可能性があります。

ただし、全体的な資金流れはすでに安定しています:ETF の売り圧が緩和され、現物市場の位置(特にオフショア市場)が初期の改善兆しを見せており、買い板の興味が戻りつつあることを示しています。また、デリバティブ市場は控えめなパフォーマンスを示しており、中立的なファンディングレートは市場のレバレッジが低下し、価格が投機的な資金に依存することが少なくなっていることを意味しています。

オプションのポジションは市場の慎重な姿勢を強化しており:ペットでのシフトがペットへと移り、短期の保護需要が高まり、トレーダー Gamma がマイナスに転じることで価格変動のリスクが増大しています。

将来の展望は、現物取引とETFチャネルの需要が持続するかどうかにかかっています。資金流入が持続的な正味流入に戻り、現物取引の買いポジションが強化されれば、トレンドが継続されます。逆に、市場の脆弱性が持続し、ヘッジニーズが増加する場合、さらなるレンジ相場または深刻な調整が発生する可能性があります。

BlockBeats の公式コミュニティに参加しよう:

Telegram 公式チャンネル:https://t.me/theblockbeats

Telegram 交流グループ:https://t.me/BlockBeats_App

Twitter 公式アカウント:https://twitter.com/BlockBeatsAsia